深圳市税务局解答非居民企业所得税的10个热点问题

来源:国家税务总局深圳市税务局 时间:2021年3月2-3日

1、企业所得税法上所称的“非居民企业”是指哪些?

答:一、根据《中华人民共和国企业所得税法》第二条规定:“企业分为居民企业和非居民企业。

……

本法所称非居民企业,是指依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的企业。”

第六十条规定:“本法自2008年1月1日起施行。……”

二、《中华人民共和国企业所得税法实施条例》第三条规定,“……

企业所得税法第二条所称依照外国(地区)法律成立的企业,包括依照外国(地区)法律成立的企业和其他取得收入的组织。”

第四条规定:“企业所得税法第二条所称实际管理机构,是指对企业的生产经营、人员、账务、财产等实施实质性全面管理和控制的机构。”

第五条规定:“企业所得税法第二条第三款所称机构、场所,是指在中国境内从事生产经营活动的机构、场所,包括:

(一)管理机构、营业机构、办事机构;

(二)工厂、农场、开采自然资源的场所;

(三)提供劳务的场所;

(四)从事建筑、安装、装配、修理、勘探等工程作业的场所;

(五)其他从事生产经营活动的机构、场所。

非居民企业委托营业代理人在中国境内从事生产经营活动的,包括委托单位或者个人经常代其签订合同,或者储存、交付货物等,该营业代理人视为非居民企业在中国境内设立的机构、场所。”

第一百三十三条规定:“本条例自2008年1月1日起施行。……”

2、非居民企业取得中国境内或境外所得时,是否需要缴纳企业所得税?如何判断自己取得的所得是来源于境内还是境外的所得?

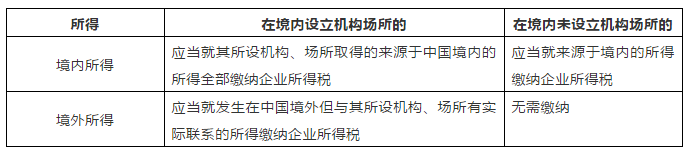

答:根据《中华人民共和国企业所得税法》第三条第二款及第三款规定,非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税。

非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。具体可归纳如下:

小贴士:“所得”范畴:根据《中华人民共和国企业所得税法实施条例》第六条规定,企业所得税法第三条所称所得,包括销售货物所得、提供劳务所得、转让财产所得、股息红利等权益性投资所得、利息所得、租金所得、特许权使用费所得、接受捐赠所得和其他所得。

“实际联系”定义:根据《中华人民共和国企业所得税法实施条例》第八条规定,企业所得税法第三条所称实际联系,是指非居民企业在中国境内设立的机构、场所拥有据以取得所得的股权、债权,以及拥有、管理、控制据以取得所得的财产等。

境内、境外所得划分原则:根据《中华人民共和国企业所得税法实施条例》第七条规定,企业所得税法第三条所称来源于中国境内、境外的所得,按照以下原则确定:

(一)销售货物所得,按照交易活动发生地确定

(二)提供劳务所得,按照劳务发生地确定

(三)转让财产所得,不动产转让所得按照不动产所在地确定,动产转让所得按照转让动产的企业或者机构、场所所在地确定,权益性投资资产转让所得按照被投资企业所在地确定

(四)股息、红利等权益性投资所得,按照分配所得的企业所在地确定

(五)利息所得、租金所得、特许权使用费所得,按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定(六)其他所得,由国务院财政、税务主管部门确定。

3、居民企业及非居民企业取得境内及境外所得时,企业所得税征税范围、税率、申报方式上有哪些不同?

答:居民企业和非居民企业征税范围、税率及申报方式对照表如下:

4、境内居民企业向境外非居民企业分配股息红利,该企业没有在中国境内设立机构场所,请问是否需要为其代扣代缴企业所得税?若需要,应在什么时间代扣代缴?

答:一、根据《企业所得税法》第三条第三款规定:“非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。”

二、根据《企业所得税法实施条例》第七条规定:“企业所得税法第三条所称来源于中国境内、境外的所得,按照以下原则确定:(四)股息、红利等权益性投资所得,按照分配所得的企业所在地确定。”

三、根据《企业所得税法》第三十七条规定:“对非居民企业取得本法第三条第三款规定的所得应缴纳的所得税,实行源泉扣缴,以支付人为扣缴义务人。税款由扣缴义务人在每次支付或者到期应支付时,从支付或者到期应支付的款项中扣缴。故境内企业有代扣代缴的义务。”

四、根据《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)第七条规定:“扣缴义务人应当自扣缴义务发生之日起7日内向扣缴义务人所在地主管税务机关申报和解缴代扣税款。扣缴义务人发生到期应支付而未支付情形,应按照《国家税务总局关于非居民企业所得税管理若干问题的公告》(国家税务总局公告2011年第24号)第一条规定进行税务处理。

非居民企业取得应源泉扣缴的所得为股息、红利等权益性投资收益的,相关应纳税款扣缴义务发生之日为股息、红利等权益性投资收益实际支付之日。”

所以,非居民企业取得来源于中国境内的股息红利所得需要缴纳企业所得税,相关税款扣缴义务发生之日即是股息的实际支付之日。扣缴义务人应在实际支付之日代扣税款,并在扣缴义务发生之日起7日内向扣缴义务人所在地主管税务机关申报和解缴代扣税款。

5、我司是外商投资企业,现需将股息汇给香港股东(企业),非居民企业所得税要怎样处理?

答:一、对非居民企业取得来源于中国境内的股息、红利等权益性投资收益实行源泉扣缴,以依照有关法律规定或者合同约定对非居民企业直接负有支付相关款项义务的单位或者个人为扣缴义务人。税款由扣缴义务人在每次支付或者到期应支付时,从支付或者到期应支付的款项中扣缴。扣缴义务人每次代扣的税款,应当自代扣之日起七日内缴入国库。可登陆“深圳市电子税务局-套餐业务-非居民税收套餐”办理相关涉税业务。

二、非居民企业取得企业所得税法第二十七条第(五)项规定的所得,减按10%的税率征收企业所得税。如果该香港股东为香港税收居民,能否享受内地与香港税收安排规定的更低税率,详见《内地与香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》及议定书之股息相关条款。非居民纳税人自行判断符合享受协定(安排)待遇条件的,可在纳税申报时,或通过扣缴义务人在扣缴申报时,自行享受协定(安排)待遇,同时按照规定归集和留存相关资料备查,并接受税务机关后续管理。

三、境内机构和个人向境外单笔支付等值5万美元以上(不含等值5万美元)的外汇资金,除《国家税务总局 国家外汇管理局关于服务贸易等项目对外支付税务备案有关问题的公告》(国家税务总局 国家外汇管理局公告2013年第40号)第三条规定的情形外,均应向所在地主管税务机关进行税务备案,办理流程详见“国家税务总局深圳税务局官网首页-办税指南-国际税收-涉税情况报告-服务贸易等项目对外支付税务备案”。

6、扣缴义务人与非居民企业发生了一笔交易,属于企业所得税法上规定的源泉扣缴情形,现办理代扣代缴申报时还需要办理扣缴企业所得税合同备案登记吗?

答:不需要。合同备案登记原来是《非居民企业所得税源泉扣缴管理暂行办法》(国税发〔2009〕3号文件印发)规定的。2017年12月1日起施行的《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)废止了国税发〔2009〕3号文件,取消了扣缴义务人与非居民企业每次签订涉及源泉扣缴事项业务时办理合同备案手续和《扣缴企业所得税合同备案登记表》。扣缴义务人除自主选择在申报和解缴应扣税款前报送有关资料的外,不再需要办理该项合同备案手续。

7、境内居民企业向境外非居民企业支付了一笔咨询服务费,该企业没有在中国境内设立机构场所,请问是否需要为其代扣代缴企业所得税?

答:一、根据《企业所得税法》第三条第三款规定,非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。

二、根据《企业所得税法实施条例》第七条第(二)项规定,企业所得税法第三条所称来源于中国境内、境外的所得,按照以下原则确定:提供劳务所得,按照劳务发生地确定。

三、根据《企业所得税法》第三十七条规定,对非居民企业取得本法第三条第三款规定的所得应缴纳的所得税,实行源泉扣缴,以支付人为扣缴义务人。

所以,如果该非居民企业为您提供的咨询服务完全发生在中国境外,则不属于来源于境内所得,无需为其代扣代缴。若该非居民企业为您提供的咨询服务完全或部分发生在中国境内,则有来源于中国境内的所得,需要就其来源于中国境内的所得缴纳企业所得税。作为境内支付方,您需要为其办理企业所得税源泉扣缴申报。

如果该境外企业所属居民国与我国签订有税收协定,则需要判定该咨询劳务适用常设机构条款的问题。

8、境外公司与境内公司签订合同提供应税服务,现因某原因合同取消,但是境内公司已经办理了境内机构和个人发包工程或劳务项目报告和服务贸易等项目对外支付税务备案,请问上述两个备案该如何处理?是否需要作废?

答:已经取消的境内机构和个人发包工程或劳务项目报告可以不处理;处于“已提交未支付”状态的服务贸易等项目对外支付税务备案表均可作废,您可登录电子税务局或前往办税服务厅直接进行作废,处于“已支付”状态的服务贸易等项目对外支付税务备案表不可作废。

9、纳税人在电子税务局成功办理服务贸易等项目对外支付税务备案后,未收到或误删除了载有“备案编号”和“验证码”的短信,请问可以重新发送短信吗?要如何才能获取备案编号及验证码信息?

答:当前系统暂未设置短信“重新发送”功能,您可以登录电子税务局相应模块查询备案编号及验证码信息。电子税务局路径是:首页—办税进度及结果信息查询—网上申请文书结果查询及领取,在“尊敬的纳税人”开头的那一段中,可以看到“本次备案编号”,在“网上申请文书结果查询及领取”下有“打印”。可以打印备案编号及验证码。

10、在电子税务局办理服务贸易等项目对外支付税务备案后,发现付汇金额等信息填写有误,该如何处理?

答:若备案表信息有误,支付人可在办理付汇前登录电子税务局或前往办税服务厅直接作废备案表后,重新录入新的备案表,从而产生新的编号和与之对应的验证码。与此同时,已作废的备案表编号将交换至外管局,银行网点用“已作废的备案表编号“验证码”打开后,外汇局系统将提示该备案表已作废。